Servicios Financieros: Transformación Digital en la Adquisición de Clientes

Transformación digital es un asunto que viene recibiendo cada vez más atención a lo largo de los años. Empezamos introduciendo el concepto, pero luego empresas de todos los segmentos empezaron a buscar maneras de aplicar a su negocio. Hasta porque, para competir efectivamente en una economía digital en constante cambio, es preciso invertir en tecnologías, modelos de negocios y procesos para generar nuevos valores tanto para los equipos cuanto para los clientes.

Pero al final, ¿qué precisamos entender a partir de esa realidad? En pocas palabras, las empresas que abrazaren la transformación digital llegarán a la cumbre; aquellas que no lo hicieren, se quedarán detrás. Y en muchos casos es exactamente eso lo que ocurre.

Amazon y Uber son apenas algunos ejemplos de empresas que entendieron la transformación digital y, no por coincidencia, reconocen que vivimos en un mundo donde la experiencia del cliente precisa estar en el centro de todo. Si, ellas implementaron las nuevas tecnologías, los modelos de negocios innovadores y los procesos necessários, pero todo eso fue hecho por un motivo: atender a las expectativas cada vez más altas de sus clientes.

¿Quiere saber qué esos cambios significan para la industria de servicios financieros? Continúa leyendo y descubre como bancos, aseguradoras y gestores de patrimonio pueden adoptar iniciativas de transformación digital, empezando por estrategias de adquisición – la primera etapa del ciclo de vida del cliente.

Adquisición de Clientes para Servicios Financieros

El proceso de adquisición de clientes certamente fue uno de los que más cambió y evolucionó al lado de los nuevos patrones de comportamiento de los consumidores, principalmente para industrias financieras. Históricamente, las empresas financieras invertían en la promoción de la marca con frases cautivadoras, propuesta de valor atractiva o anuncios divertidos mientras la mayoría de los consumidores estaba inclinada a hacer escojas de negocios dentro de su zona de confort.

Bancos eran con frecuencia escogidos debido a su localización, compañías de seguros eran mantenidas porque permanecer era la escoja más fácil y los consultores financieros eran seleccionados por recomendaciones de compañeros o familiares. El recorrido del cliente se basaba en la relación con las mismas marcas de servicios financieros año tras año.

Pero hace algún tiempo que esa realidad ya no hace más sentido, ¿correcto? Ahora, el control está en la mano de los clientes, que pasarán a escoger con cuales empresas desean cerrar negocio con base en factores que van más allá del automático. La tecnología aumentó la expectativa, permitió que empresas ofrecieran un valor diferenciado, y, consecuentemente, aumentó la competitividad.

Fintechs disruptivas y menos burocráticas, que son construidas poniendo experiencia del cliente en primer lugar, están apareciendo en masa. En el sector bancario, las empresas digitales como Nubank, Next y Neon están ganando cada vez más fuerza al adoptar modelos que van de encuentro al estilo de vida de los consumidores y aprovechar la tecnología en un ambiente de decisión cada vez más complejo. Claro que eso no significa el fin de las empresas tradicionales. Por el contrario, sirve como un alerta para que ellas reconozcan el rumbo que el mercado está tomando y puedan adaptarse.

Dirección, Destino y Diálogo

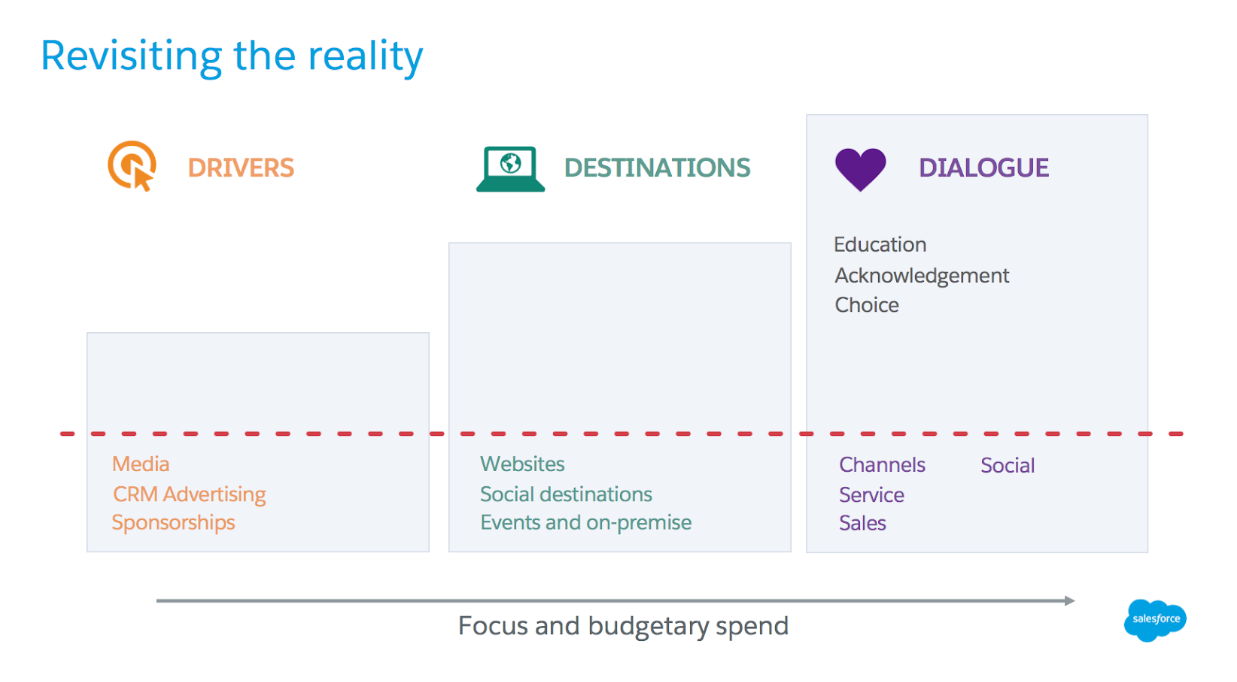

Cuando hablamos en adquisición de clientes, existen tres pilares fundamentales: Dirección, Destino y Diálogo. Y no es diferente en el escenario de la industria financiera. El objetivo es encaminar el usuario, llevándolo para algún lugar para intentar un diálogo a partir de alla. La cuestión es que, mismo que eso funcione por algún tiempo, ¿cúal precisa ser el abordaje en una realidad en que los consumidores estén en el control?

La clave está en el diálogo - en las personas, procesos y plataformas disponibles. Encaminar el usuario para el contenido correcto es fundamental, pero más que eso, ¿cómo se dará la relación a partir de ese momento? Frustrar las expectativas en un primer punto de contacto es un riesgo que no se puede correr.

La estrategia para equilibrar los esfuerzos de adquisición de clientes es concentrar parte del presupuesto de las etapas iniciales en un fondo de reserva, permitiendo la evaluación y agilidad para distribuir esa inversión conforme los resultados. Esa flexibilidad permite que el fondo sea también redistribuido para le etapa de relación. No es necesario abandonar las estrategias que ya existen, pero sí pensar en cómo sacar ventaja de todas las plataformas y datos disponibles.