Serviços Financeiros: Transformação Digital na Aquisição de Clientes

Transformação digital é um assunto que vêm recebendo cada vez mais atenção ao longo dos anos. Começamos introduzindo o conceito, mas logo empresas de todos os segmentos passaram a buscar formas de aplicar ao seu negócio. Até porque, para competir efetivamente em uma economia digital em constante mudança, é preciso investir em tecnologias, modelos de negócios e processos para gerar novos valores tanto para equipes quanto para os clientes.

Mas afinal, o que precisamos entender a partir dessa realidade? Em poucas palavras, as empresas que abraçarem a transformação digital chegarão ao topo; aquelas que não o fizerem, ficarão para trás. E em muitas casos é exatamente isso o que acontece.

Amazon e Uber são apenas alguns exemplos de empresas que entenderam a transformação digital e, não por coincidência, reconhecem que vivemos em um mundo onde a experiência do cliente precisa estar no centro de tudo. Sim, elas implementaram as novas tecnologias, os modelos de negócios inovadores e os processos necessários, mas tudo isso foi feito por um motivo: atender às expectativas cada vez mais altas de seus clientes.

Quer saber o que essas mudanças significam para a indústria de serviços financeiros? Continue lendo e descubra como bancos, seguradoras e gestores de patrimônio podem adotar iniciativas de transformação digital, começando por estratégias de aquisição – a primeira etapa do ciclo de vida do cliente.

Aquisição de Clientes para Serviços Financeiros

O processo de aquisição de clientes certamente foi um dos que mais mudou e evoluiu ao lado dos novos padrões de comportamento dos consumidores, principalmente para indústrias financeiras. Historicamente, as empresas financeiras investiam na promoção da marca com frases cativantes, propostas de valor envolventes ou anúncios divertidos enquanto a maioria dos consumidores estava inclinada a fazer escolhas de negócios dentro da sua zona de conforto.

Bancos eram frequentemente escolhidos devido a sua localização, companhias de seguros eram mantidas porque permanecer era a escolha mais fácil e os consultores financeiros eram selecionados por causa de recomendações de colegas ou familiares. A jornada do cliente se baseava no relacionamento com as mesmas marcas de serviços financeiros ano após ano.

Mas faz algum tempo que essa realidade já não faz mais sentido, certo? Agora, o controle está na mão dos clientes, que passaram a escolher com quais empresas desejam fechar negócio com base em fatores que vão além do automático. A tecnologia aumentou a expectativa, permitiu que empresas oferecessem um valor diferenciado, e, consequentemente, aumentou a competitividade.

Fintechs disruptivas e menos burocráticas, que são construídas colocando experiência do cliente em primeiro lugar, estão aparecendo em massa. No setor bancário, as empresas digitais como Nubank, Next e Neon estão ganhando cada vez mais força ao adotar modelos que vão de encontro ao estilo de vida dos consumidores e aproveitar a tecnologia em um ambiente de decisão cada vez mais complexo. Claro que isso não significa o fim das empresas tradicionais. Pelo contrário, serve como um alerta para que elas reconheçam o rumo que o mercado está tomando e possam se adaptar.

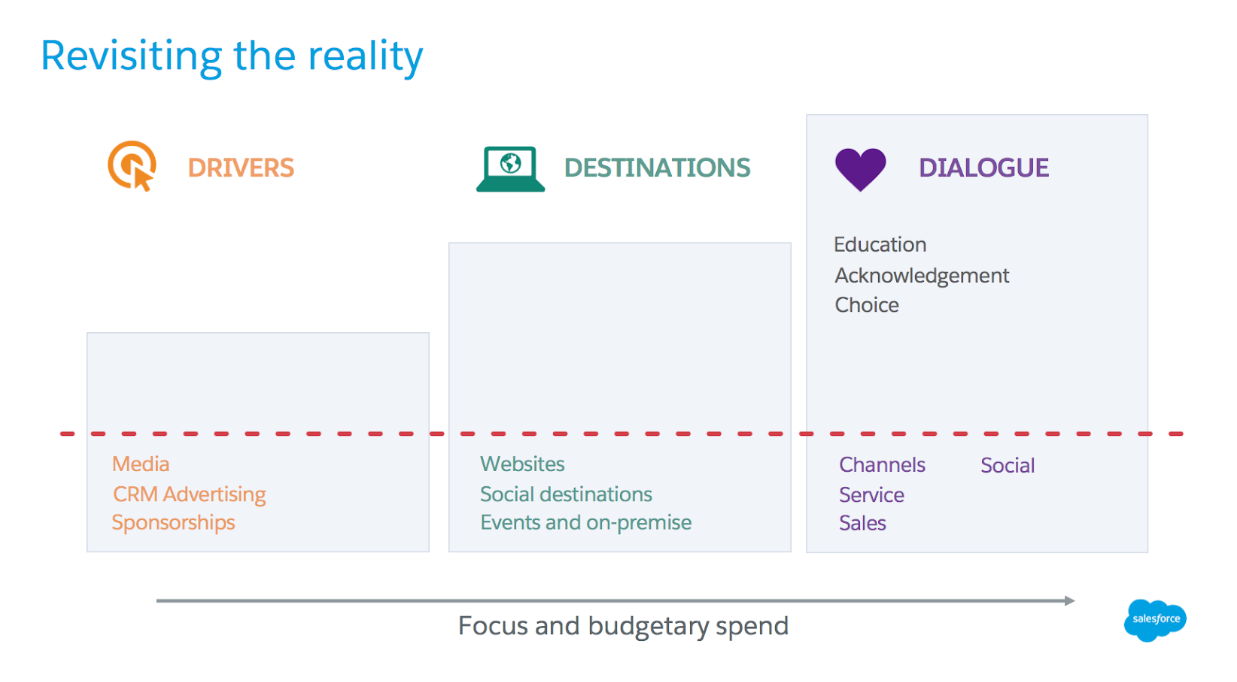

Direção, Destino e Diálogo

Quando falamos em aquisição de clientes, existem três pilares fundamentais: Direção, Destino e Diálogo. E não é diferente no cenário da indústria financeira. O objetivo é direcionar o usuário, levando-o para algum lugar para tentar um diálogo a partir de lá. A questão é que, embora isso funcione por algum tempo, qual precisa a abordagem em uma realidade que os consumidores estão no controle?

A chave está no diálogo - nas pessoas, processos e plataformas disponíveis. Direcionar o usuário para o conteúdo certo é fundamental, mas mais do que isso, como se dará o relacionamento a partir desse momento? Frustrar as expectativas em um primeiro ponto de contato é um risco que não se pode correr.

A estratégia para equilibrar os esforços de aquisição de clientes é concentrar parte do orçamento das etapas iniciais em um fundo reserva, permitindo a avaliação e agilidade para distribuir esse investimento conforme os resultados. Essa flexibilidade permite que o fundo seja também redistribuido para a etapa de relacionamento. Não é necessário abandonar as estratégias já existentes, mas sim pensar em como tirar vantagem de todas as plataformas e dados disponíveis.